Таблица 9. Краткая информация по режиму

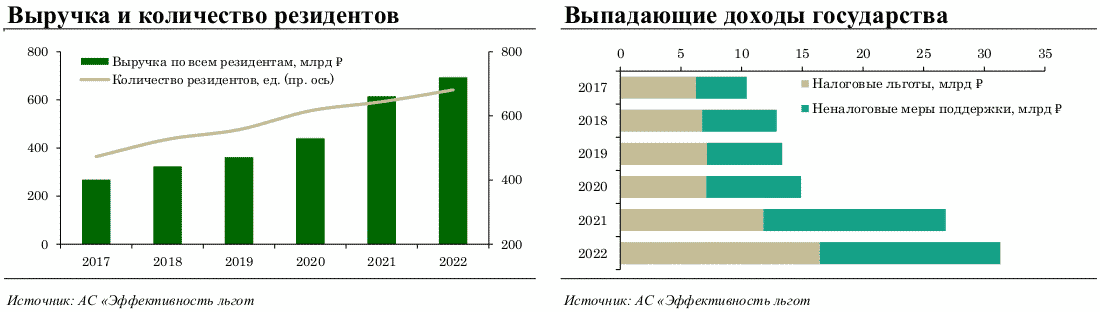

За период анализа (2017 - 2022 годы) общее количество резидентов <12> ОЭЗ составило 1361 (без учета ОЭЗ туристско-рекреационного типа), из которых в периметр анализа на базе АС "Эффективность льгот" вошли 849 <13> резидентов.

--------------------------------

<12> Количество резидентов с учетом всех налогоплательщиков, в том числе применяющих упрощенную систему налогообложения, единый сельскохозяйственный налог и др.

<13> Прочие резиденты не вошли в анализ по причине отсутствия налоговых деклараций или бухгалтерской отчетности (137 резидентов), или нулевого значения показателя выручки (375 резидентов).

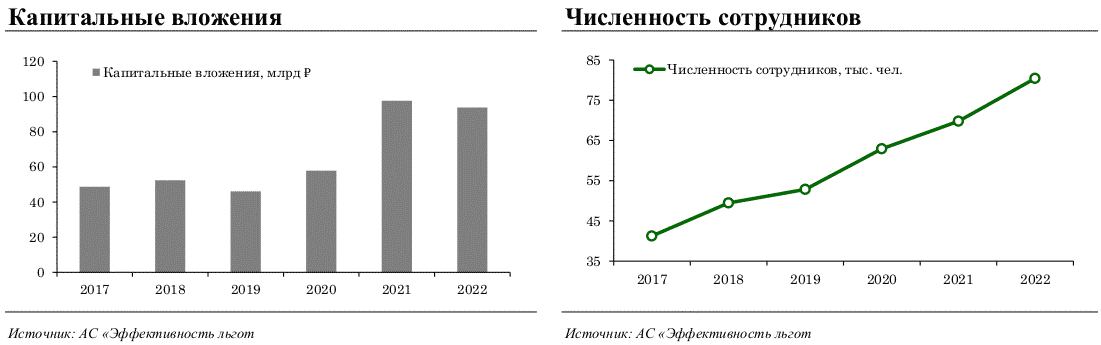

Объем выручки резидентов ОЭЗ, вошедших в периметр анализа, с 2017 года по 2022 год вырос в 2,6 раза, количество резидентов - в 1,4 раза, величина капитальных вложений - в 1,9 раза, численность сотрудников - в 2,0 раза. При этом в 2022 году несмотря на рост числа резидентов и увеличение численности сотрудников на 15,3% по сравнению с 2021 годом, совокупный объем капитальных вложений за аналогичный период снизился на 4,0%.

С 2017 года по 2022 год общая величина выпадающих доходов бюджетов бюджетной системы Российской Федерации (по резидентам ИНЛ, вошедшим в периметр анализа) увеличилась с 10 млрд руб. до 31 млрд руб. (в 3,0 раза), в том числе с 6 млрд руб. до 16 млрд руб. (в 2,6 раза) по налоговым льготам и с 4 млрд руб. до 15 млрд руб. по неналоговым мерам поддержки (в 3,5 раз). Таким образом, за 2022 год доля налоговых льгот и неналоговых мер поддержки в общей величине выпадающих доходов бюджетов бюджетной системы Российской Федерации для резидентов данной ИНЛ, вошедших в периметр анализа, составляла 52,5% и 47,5% соответственно.

В ТОП-3 отраслей по объему выручки за период анализа вошли отрасли по производству лекарственных препаратов и материалов (13,3%), производству элементов электронной аппаратуры (6,4%), а также производству автотранспортных средств (6,3%).

По результатам анализа доля выручки "красных" налогоплательщиков, у которых применение предусмотренных режимом налоговых льгот и неналоговых мер поддержки формирует сверхдоходность, в общей величине выручки по режиму выросла по сравнению с анализом за прошлый год с 35,4% до 42,7%. При дальнейшей отраслевой дифференциации выявлены отрасли (всего 60 ОКВЭД) с наиболее прибыльными компаниями, применяющими режим.

Таблица 10. ТОП-5 по выручке отраслей, в которых выявлена сверхдоходность или низкая инвестиционная активность

|

Выручка по отрасли <*> млрд |

Операционная рентабельность за последний год <**> |

Операционная рентабельность за период <***> |

||||

|

Производство лекарственных препаратов и материалов, применяемых в медицинских целях |

||||||

|

Производство изделий из дерева, пробки, соломки и материалов для плетения |

||||||

|

Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях |

--------------------------------

<*> сумма средних значений выручки в рамках отрасли по всем резидентам за период анализа

<**> средневзвешенная по выручке на основе имеющихся данных за последний год периода анализа

<***> средневзвешенная по выручке на основе данных за весь период анализа

Таким образом, режим ОЭЗ требует "донастройки", например, для новых резидентов в части ограничения видов деятельности, которые могут пользоваться налоговыми льготами и неналоговыми мерами поддержки.

Также отмечаем, что на основе результатов анализа эффективности ИНЛ Минфином России подготовлены предложения по внесению изменений в Налоговый кодекс Российской Федерации, направленные на совершенствование налогового регулирования режима ОЭЗ (более подробно см. "Результаты анализа эффективности ИНЛ").

Дополнительно отмечаем, что в настоящее время наблюдается низкий уровень ответственности ключевых инвесторов по реализации проектов, в том числе требующих вложений в инфраструктуру со стороны государства (например, создается дорогостоящая инфраструктура, при этом в случае отказа якорного резидента ОЭЗ от реализации инвестиционного проекта или изменения его индикативных условий, указанная инфраструктура остается невостребованной).

- Гражданский кодекс (ГК РФ)

- Жилищный кодекс (ЖК РФ)

- Налоговый кодекс (НК РФ)

- Трудовой кодекс (ТК РФ)

- Уголовный кодекс (УК РФ)

- Бюджетный кодекс (БК РФ)

- Арбитражный процессуальный кодекс

- Конституция РФ

- Земельный кодекс (ЗК РФ)

- Лесной кодекс (ЛК РФ)

- Семейный кодекс (СК РФ)

- Уголовно-исполнительный кодекс

- Уголовно-процессуальный кодекс

- Производственный календарь на 2025 год

- МРОТ 2026

- ФЗ «О банкротстве»

- О защите прав потребителей (ЗОЗПП)

- Об исполнительном производстве

- О персональных данных

- О налогах на имущество физических лиц

- О средствах массовой информации

- Производственный календарь на 2026 год

- Федеральный закон "О полиции" N 3-ФЗ

- Расходы организации ПБУ 10/99

- Минимальный размер оплаты труда (МРОТ)

- Календарь бухгалтера на 2025 год

- Частичная мобилизация: обзор новостей

- Постановление Правительства РФ N 1875